本日は、特定口座(課税対象口座)で現状運用している資産を

どうやって新NISA(非課税)へ転用していくかについて、私の考えをまとめてみました。

新NISAの年間投資枠

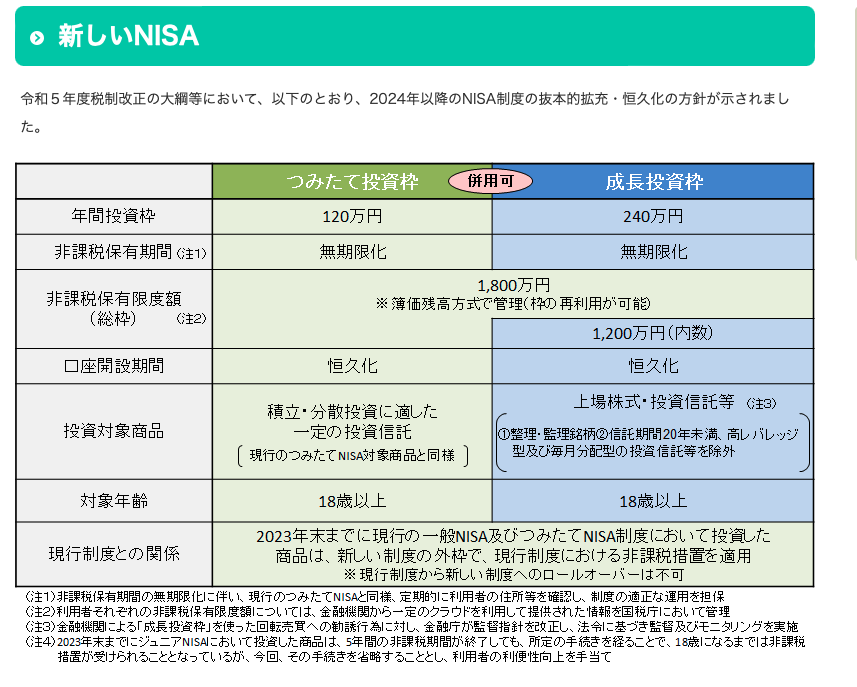

2024年度からスタートする新NISA制度の概要は下記の通り

※画像は金融庁HPを引用

年間、積立枠120万円 成長投資枠240万円これを

非課税の範囲、上限いっぱいに投資するのであれば、投資資金360万円(月々30万円)を必要とします。

サラリーマンが、生活資金を確保し、全て新しいキャッシュで投資するには

扶養者の有無、家族構成で変動しますが、ざっくり年収で1,000万円以上は必要になってくると、私は推測しています。

正直、私のような年収の低いサラリーマンには無理な金額です。

特定口座から新NISA口座への資産転用

コツコツ「つみたてNISA」で運用してきた人にとっては、全て非課税口座での運用となりますので、そのままで大丈夫ですし、2024年以降は投資枠が拡充しますので、できるだけ投資資金を増やすことに注力すれば良いと思います。

私は、先駆者からの学びを得て「収入-支出-貯金=投資」の考え方から「収入-支出-投資=貯金」に移行しています。

仮に貯金ができていなくても(現に私はできていませんが😅)、コツコツ積立投資した成果は5年後、10年後に結果として現れます。

少し話が脱線しましたので戻します。

私のように「つみたてNISA」と「特定口座」である程度併用して資産運用してきた人にとっては、2024年以降は、特定口座から新NISA口座への転用を検討するべき時期が発生します。

税の繰り延べを考慮

検討したい内容の一つに、「税の繰り延べ」があります。

株式などの資産を保有していると、①キャピタルゲインと②インカムゲイン、共に約20%は税金で差し引かれます。

具体例

①キャピタルゲイン・・・100万円で買った個別銘柄の株式や投資信託を110万で、売却する場合は2万円程度は税金で差し引かれる。

②インカムゲイン・・・10万円の年間配当は、2万円程度税金で差し引かれる。

⇒税の繰り延べが可能なのは①のキャピタルゲインです。

運用益が発生していても、売却しない限り、税金はかかりませんので、保有し続けることで「税金の繰り延べ」が可能となります。

したがって、運用益が少ない株式銘柄や投資信託から新NISA口座への転用を検討していくことが、資産を少しでも増やす王道となります。

具体例

A社株 運用益+10万円

B社株 運用益+20万円

C社株 運用益▲10万円

TOTAL運用益+20万円の場合

⇒特定口座でC社を売却した場合、税金は発生しません。

逆にA社は2万円、B社は4万円程度、売却益に対して税金が発生します。

リスクを考慮

もう一つ考慮したいのは、リスクです。

例えば、以下のような銘柄を保有していたとします。

① 個別銘柄株式 運用益50万円

② S&P500 インデックスファンド 運用益30万円

③ 全世界株式50%、債券50%のバランスファンド 運用益20万円

・リスクが取れる20代の方は、③の全世界インデックスファンドから売却し、①をさらに買い増す。

・リスクが取れない50代の方は、①の個別銘柄株式を売却し、③をさらに買い増す。

税の繰り延べの考え方からは逆行しますが、ライフプラン上、リスク(分散性)も考慮しなければいけません。

まとめ

・2024年以降 年間最大投資枠は、積立120万円、成長投資枠240万円

・特定口座から新NISA口座への資産転用する場合は、「税の繰り延べ」と、ライフプラン上の「リスク」を考慮する。

新NISAは、個人投資家にとって、大幅な神改正となります。

内容を理解し、少額からでも始めることは、投資しないリスクを減らすことでもあります。

「自由な生き方」をするために、私は「お金に働いてもらえるよう」これからも学んでいきます。

皆様にとっての資産運用の参考になれば、幸いです。