本日は、つみたてにおすすめな投資信託商品をご紹介します。

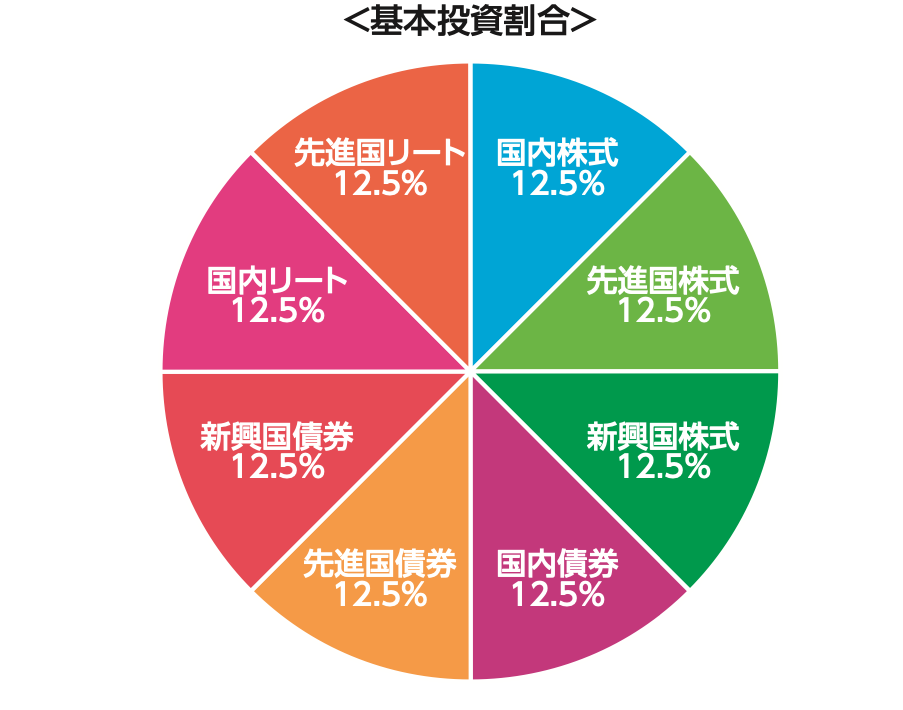

アイキャッチ画像は、私も積立投資中のeMAXISSlim バランス8資産均等型の投資信託説明書から引用しています。

目次 非表示

投資できるマインドか心理テスト

今あなたは、100万円の臨時収入を得ました。その後、ショッピングをしていると欲しい物が3万円で売っていました。

いつ購入することにしますか。

①今すぐ

②後々購入

③我慢して貯金する。

・・・・・・・・・・

・・・・・・・・・・

投資できるマインドの方は②となります。考え方は、100万円で投資をして3万円の運用益を出してから買うことになります。お金を減らさず、欲しい物も手にいれる。まさに、未来の幸せ引換券が投資なのではないでしょうか。。。

皆様は、いかがだったでしょうか。私は自分の子供ができるまでは、間違いなく①の今すぐ購入でした。😅

アクティブかインデックスか

断然おすすめするのはインデックスファンドになります。

特に初めて投資を始める方などは、インデックス型のバランスファンドがおすすめであり、精神衛生上も良いです。

(投資した商品に対する値上がり、値下がりがマイルドです。)

インデックスはファンド管理費用が安いためおすすめです。アクティブというのはプロの投資家がファンドマネージャーとして運用することで、インデックス以上のリターンを狙った運用をしますが、過去の実績ではインデックスに負けることも多い傾向にあります。そのため、アクティブ商品を買う場合は、よっぽどの根拠と理由が必要です。(仮に、リターンが一緒であれば、プロの投資家に支払う運用管理費の分、アクティブが負けてしまいます。)

それの反対なのは、インデックスです。日経平均やS&P500などに連動させることで中長期的にリターンを取りに行く手法です。必然的にリスクが低い傾向になります。

運用管理費

運用管理費が何%かは、投資信託を選定する上で重要な項目になります。

仮に100万円投資し元本が変動しなかった場合、運用管理費が1%だとすると1年で1万円、10年で最低でも10万円以上になります。0.1%の商品ですと、運用管理費は1年で千円、10年で1万円です。どちらが良いか考えなくても答えは明確ですね。

私は、良い投資商品を選ぶ上で0.2%以下を基準としています。

株式の場合気をつけたいこと

基本的にはその国だけの商品ではなく、全世界株に連動した商品を選ぶことでリスクを抑えることができます。

①全世界株・・・リスク小、リターン小

②全米株・・・リスク中、リターン中

③日経平均・・・リスク大、リターン大

①全世界株は、世界の株を加重平均で購入できる。②全米株は全米の株を加重平均で購入できる。③日経平均は、日本の選抜225社の株を加重平均で購入できる。

分散効果は世界>全米>日本となります。

※個別銘柄に投資するよりは、日経平均の方がリスクは低いですが(分散効果は高いです。)日本株は、景気敏感株が多い傾向にあり、先進国の株式と比べると値動きは荒いです。

債券や不動産を混ぜることでより分散効果

過去の記事でも触れていますが、債券や不動産(リート)を混ぜることで、リスクを抑え分散効果が期待できます。

従って、私の考え方は20代〜40代ぐらいまでは株式中心に投資し、50代以降は債券の割合を増やすことで資産を守ります。

若い世代は、ライフイベントを考慮しつつ攻めの投資。50代以降は老後を見据え守りの投資というイメージになります。

具体的投資商品 厳選5選

全世界株の場合

①楽天・全世界株式インデックスファンド(管理費用0.199%)

②eMAXIS Slim 全世界株式(管理費用0.1023%)

全米株式の場合

③楽天・全米株式インデックスファンド(管理費用0.162%)

④eMAXIS Slim 米国株式(S&P500)(管理費用0.0968%)

※S&P500というのは、全米の選抜500社です。(日経平均に近いですがそれよりめ成績は優秀です。)

バランス型投資の場合

⑤eMAXISSlim バランス8資産均等型(管理費用0.154%)

国内株式15%、先進国株式15%、新興国株式15%、国内債券15%、先進国債券15%、新興国債券15%、国内リート12.5% 先進国リート12.5%と分散効果は高く、運用管理費もバランス型では破格です。

現在、私も②と⑤に投資しており、②である程度リスクを取りながら、⑤で分散効果を混ぜています。

まとめ

インデックス型がアクティブ型よりおすすめ。

運用管理費は、どの商品でも目安は0.2%以下。

長期、積立、分散目的であれば、若い世代は株式インデックスファンドがお勧め。

40代以降は債券(安全資産)も取り入れた運用を。(株式、債券、不動産でさらなる分散を)

今回は、私がおすすめする投資信託商品のご紹介になってしまいましたが、投資については、あくまで自己責任でお願い致します。

皆様のご参考になれば幸いです。

それではまた👋👋