本日は、株式投資する上で知っておきたい3本柱についてご紹介します。

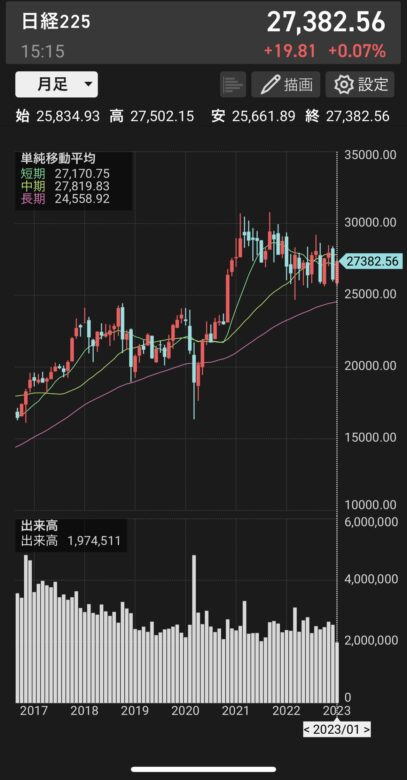

アイキャッチ画像は、私が日本の企業に投資判断をしてきた期間(2016年末〜2023年1月28日終値)の日経平均株価となります。2020年前半のコロナショック以外は、短期での乱高下はあるものの、長期で見れば緩やかな右肩上がりの相場となっています。

EPS PER PBRは、投資判断上の重要な項目となりますので、知っているのと知らないのでは大きな違いですね。

先に結論から

EPS=1株あたりの純利益

PER=株価収益率

PBR=株価純資産倍率

となります。

EPS

英語で、Earnings Per Shareの頭文字からきています。

EPS=1株あたりの純利益

計算式は、「当期純利益÷発行済株式数」となるため1株に対する利益額が分かるので、一番シンプルな指標となるのではないでしょうか。また、会社の売上や資産規模に関係なく収益性だけ確認したい時であれば、これだけ確認すれば良いという理解になります。年々成長してきた実績とこれからも成長が期待できるEPS(1株あたりの純利益)が確認できれば、投資したくなるのは当然ですね。

PER

英語で、Price Earnings Ratioの頭文字からきています。

PER=株価収益率

計算式は、「株価÷EPS(1株あたり純利益)」となります。株価が純利益の何倍かで求められるため、割安、割高の指標として使用されるケースが多いです。注意点は、一般的に10倍〜20倍程度が標準となるが業種によって平均値は異なりますので、同一業種で比較することをおすすめします。

PBR

英語で、Price Book-value Ratioの頭文字からきています。

PBR=株価純資産倍率

計算式は、「株価÷1株あたりの純資産」となります。別名企業解散価値と言われており、1倍であると買収や解散をしても純資産と同等の価値であることが指標として示されているので、投資判断的には1倍以下は、魅力的な個別銘柄であるといえます。

EPS・・・1株に対して純利益がどれぐらい発生しているか確認できる。

PER・・・株価が割安、割高を判断する指標。→投資判断目安は、15以下(業種による)

PBR・・・会社の資産価値を確認する指標。PER同様に割安、割高の判断する指標。→投資判断目安は、1以下

投資判断の3本柱

株価は、経済状況(雇用不安、物価上昇、戦争、紛争、ウイルス、災害等)の様々な要因を時には「おおげさ」に織り込んで乱高下しますが、私の考え方は個別企業のファンダメンタル重視です。ファンダメンタルとは、投資する企業の販売動向や利益率など財務状況を重要視して分析することです。その中の3本柱は、EPS、PER、PBRだと思っています。

そして、さらに私の考え方を述べさせて頂くと、応援したい企業を投資材料としてリストアップし、最終的に割安なのか割高なのかで、私は投資判断するようにしています。(応援したい企業=興味がある企業は、長期で保有したくなります。)

テクニカル分析を否定するわけではありませんが、デイトレード、スイングトレード、キャピタルゲインを狙った投資は好きではありません。理由は、経済発展、企業成長を応援している感覚が私自身欲しいためです。

また、インカムゲインをねらった配当と株主優待も、私の投資する上での材料の一つとなりますが、それは今度あげる記事までに自己分析しておきます。正直、このブログを書きながら自分自身も原点回帰、今まで投資してきた銘柄を振り返ったり、投資初期に購入して読んだ「株式投資のカラクリ」も読み返したりして、PDCAを回している状況になっています。😅

皆様のご参考になれば幸いです。

それではまた👋👋